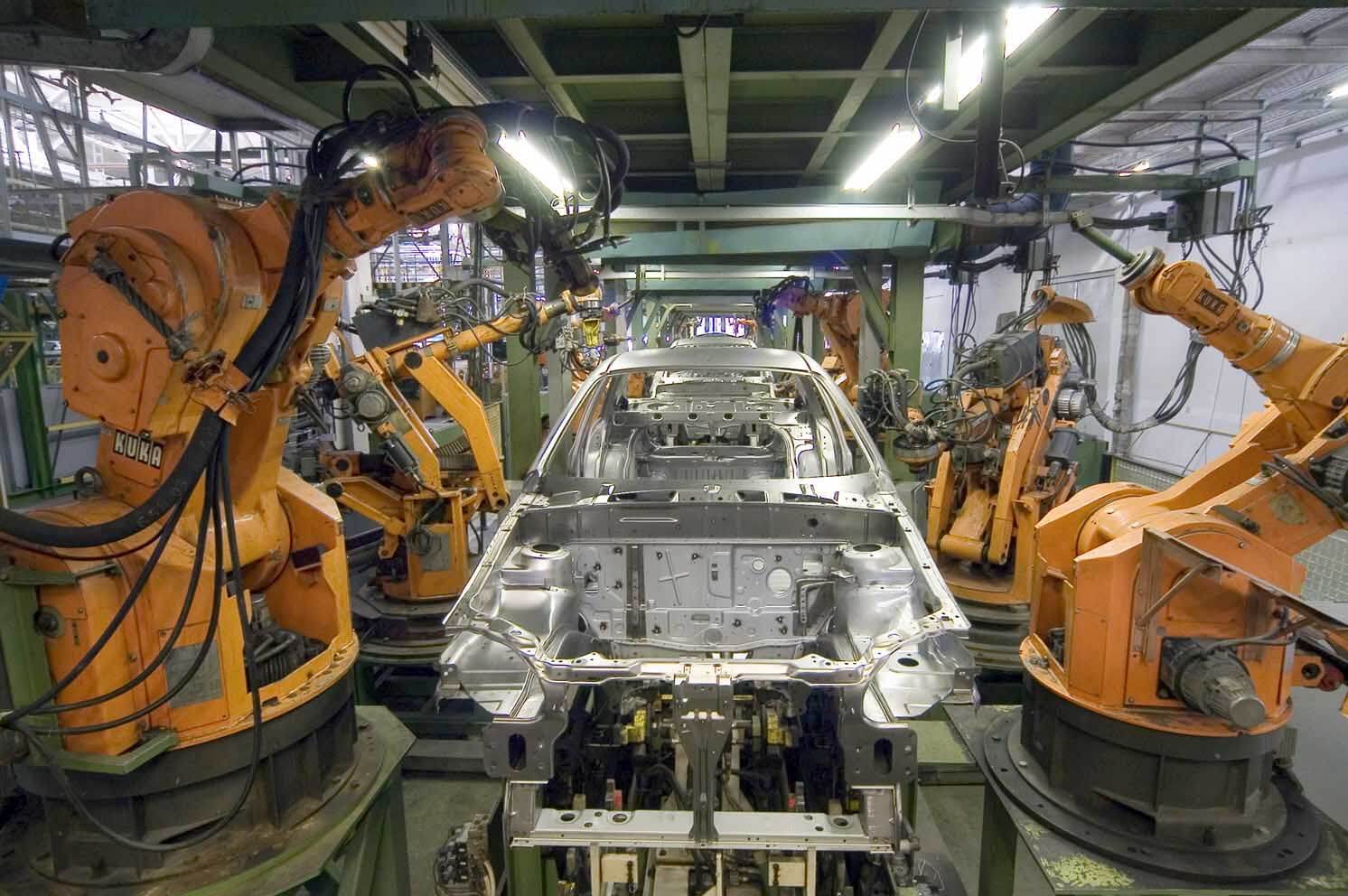

Guère plus d’une voiture sur dix vendue en un mois par rapport à l’an dernier: c’est l’ampleur de l’effondrement du marché automobile français en avril 2020 par rapport à avril 2019! Et ce recul de 89% enregistré le mois dernier par le Comité de constructeurs français d’automobiles (CCFA) porte à 48% la contre-performance sur quatre mois, soit un manque à gagner d’une voiture sur deux pour les réseaux de concessionnaires, depuis le début de l’année. Une situation réellement catastrophique!

Certes, l’effondrement des ventes de voitures neuves n’est pas spécifique au marché français. En mars dernier, alors que le nombre des immatriculations de voitures particulières diminuait de 72% dans l’Hexagone, la déconfiture au niveau européen atteignait 55%, selon l’Association des constructeurs automobiles (ACEA). Jamais le monde de l’automobile n’a essuyé un tel revers de situation après une année 2019 qui s’était plutôt bien terminée (1,2% de hausse en Europe sur douze mois, dont 1,9% en France). L’électrochoc est encore plus dur qu’en 2009, au plus profond de la crise économique déclenchée par la crise financière de 2007.

Une production réduite de moitié en vingt ans

Pour l’industrie française dont l’automobile est l’un des moteurs historiques, ces crises sont dévastatrices et accélèrent le processus de désindustrialisation à l’oeuvre depuis les années 90. Rappelons simplement que, de 1999 à 2008, la part du secteur manufacturier dans la valeur ajoutée a baissé en France de 22 % à 16 %, soit une chute de 6 points contre seulement 3 points pour la zone euro (de 25,5 % à 22,4 %), relevait le cercle de réflexion Lasaire à l’époque. Avec en corollaire une diminution des effectifs de 500.000 salariés, soit 13 % de l’emploi industriel. Or, dans l’automobile, la réduction des effectifs a même atteint 15% sur la période.

Cependant à l’époque, même si les niveaux de production des usines françaises avaient reculé depuis le record de l’an 2000 (près de 2,76 millions de voitures particulières), elles fabriquaient encore plus de deux millions d’unités par an (2,38 millions en 2006, 2,16 millions en 2007). Mais après la crise financière, les niveaux passèrent en-dessous de ce seuil qu’ils ne retrouvèrent jamais plus: 1,66 million en 2010… 1,44 million en 2018. Ainsi, entre 2007 et 2018, les productions de voitures françaises des groupe PSA et Renault ont reculé de 33% (mais « seulement » de 23% si on inclut les utilitaires légers), souligne le CCFA dans son panorama 2019. Et si on remonte jusqu’en 2000, le recul de la production en moins de deux décennies approche les… 50%.

Pour autant, au niveau mondial, les deux groupes français n’ont pas perdu du terrain vis à vis de leurs concurrents. Les groupes PSA et Renault, élargissant leur périmètre, ont même fait progresser les volumes de fabrication de 30% dans le monde en une grosse décennie, approchant ensemble 7 millions de véhicules en 2018. Ainsi, l’effet de ciseaux est spectaculaire: si les usines françaises assuraient encore près de 41% de la production des deux groupes en 2007, elles ont pesé moins de 21% du total en 2018. En clair aujourd’hui, Renault et PSA confondus, seulement une voiture particulière sur cinq sort d’une usine de l’Hexagone.

Reconstruire une base industrielle

Bien sûr, les deux groupes ont profité de leur internationalisation pour ouvrir des usines sur les nouveaux marchés, et ont ainsi augmenté leurs capacités de production à l’étranger. Mais c’est également à partir de 2008 que la balance commerciale automobile, historiquement excédentaire pour la France, est entrée dans une spirale déficitaire dont elle n’est plus jamais sortie, affichant un solde négatif de près de 11 milliards d’euros en 2018 pour les seules voitures neuves et de plus de 12 milliards pour l’ensemble de la branche, selon l’Insee. Un déficit qui s’est encore creusé en 2019, révèlent les statistiques des Douanes. Ainsi l’internationalisation n’a pas profité aux usines françaises, en compétition à l’intérieur de leurs groupes avec leurs homologues et néanmoins concurrentes étrangères.

Si les actionnaires n’ont pas eu à se plaindre de cette évolution, l’emploi en a été la première victime. Alors que les entreprises industrielles du secteur employaient encore 330.000 salariés en 2004, elles n’en comptaient plus que 205.000 en 2018 (dont 117.000 pour les seuls groupes PSA et Renault dans l’Hexagone) selon le CCFA.

Pourtant, en 2009 après la déflagration de la crise financière, les mises en garde n’ont pas manqué pour pointer les dangers d’une telle évolution dans l’automobile et plus globalement dans l’industrie. Notamment parce que les pays qui, comme l’Allemagne, avaient conservé une base industrielle assez large s’étaient plus facilement extraits de la crise économique qui s’en était suivie.

Mais ce n’était pas le cas de la France qui, depuis les années 90, avait privilégié le modèle anglo-saxon fondé sur le développement des services de préférence au modèle germanique. Aussi, quand il fallut relancer l’économie, de nombreux débats abordèrent la question des relocalisations et de la sauvegarde des capacités existantes, dans l’automobile comme dans d’autres secteurs industriels. Mais, comme on peut le lire à travers les statistiques, le soufflet est retombé, et pas seulement dans l’automobile, les entreprises allant chercher dans les pays à bas coûts de main d’oeuvre les gains de productivité réclamés par les actionnaires. Jusqu’à ce qu’une nouvelle crise vienne remettre les relocalisations à l’ordre du jour…

L’automobile à un carrefour

L’automobile française en déclin est aujourd’hui à un carrefour, confrontée à de multiples options. Après l’effondrement des ventes dû à la pandémie du coronavirus, les constructeurs vont devoir trouver les leviers qui leur permettront de revenir au plus vite à des niveaux de marché qui les ramèneront à des situations de rentabilité, en prenant en considération les nouveaux impératifs technologiques et écologiques. Ils vont aussi devoir trancher sur l’épineuse question des relocalisations pour répondre aux interrogations de plus en plus pressantes de l’opinion publique sur la souveraineté industrielle. Mais ces choix doivent être faits sans pénaliser la productivité pour répondre à d’autres demandes des consommateurs parfois schizophrènes. Et sans rétablir non plus les vieilles mesures protectionnistes qui auraient un effet contraire aux objectifs poursuivis.

Le défi est majeur, même si le coût de l’heure de travail dans l’industrie manufacturière en France est aujourd’hui moins élevé en France (38,6 euros de l’heure) qu’en Allemagne (41,8 euros) selon France Industrie. Car en plus, les deux groupes français sont, au même titre que les autres acteurs européens, confrontés à la perspectives d’un durcissement des normes de pollution qui, comme l’a expliqué Transitions & Energies, va renchérir le coût de leurs productions, ce qui est incompatible avec les conditions d’une relance. Les période de disette s’accommodent mal du renchérissement des prix…

Par ailleurs, les choix technologiques vont déterminer l’adaptation des véhicules au monde à venir. La voiture électrique, qui ne représentait que 1,8% des immatriculations en 2019, a fait un bond en mars dernier en enregistrant une pénétration de 7,1% dans un marché en pleine dépression! Toutefois, compte tenu du caractère totalement atypique de ce mois, on retiendra surtout la multiplication par 2,5 du volume de voitures électriques vendues sur le premier trimestre 2020. Ce score révèle malgré tout une montée en puissance lente mais réelle de la motorisation électrique. Une tendance très dépendante toutefois des aides d’Etat et des capacités de recharge sur le réseau routier. Les ventes de voitures hybrides, qui représentaient 4,9% du marché en 2018, ont également connu une hausse significative à 10,9% au premier trimestre 2020, approchant les 40.000 unités sur les trois mois.

Ces résultats montrent que même avec une progression plus faible qu’elle n’avait été anticipée de l’électrique, et un réel retard des groupes français pour développer l’hybride, le marché français s’ouvre toujours un peu plus à ces motorisations. Ce qui va forcément conduire PSA et Renault, confrontés à la désaffection pour le diesel, à définir de nouvelles stratégies. Sans oublier de se pencher sur l’hydrogène et la pile à combustible.

Mais il est encore trop tôt pour prédire si les décisions à venir seront l’occasion de relocalisations, afin que l’industrie automobile française, reléguée au 10e rang du classement international (avec 2,3% de la production mondiale de voitures en 2018 contre… 30% pour la Chine) et 5e européen, puisse se remettre à créer des emplois dans l’Hexagone.

Gilles Bridier